十年的定量寬鬆政策 為抑制次貸危機後抑鬱的動態而製定的量化寬鬆政策即將結束。 走出政策是危機伏的。

在特殊情況下,特殊的混亂。繼2008年9月15日雷曼兄弟資產負債表備案後,股市崩盤,全球金融市場陷入恐慌,聯邦儲備委員會(美聯儲)和其他主要央行的選擇權並不是是很多。面對銀行拒絕相互借貸的貨幣市場癱瘓以及開始蔓延到全球的抑鬱浪潮,美聯儲,英格蘭銀行(BOE)和歐洲中央銀行(ECB)首先使用他們最傳統的工具:它們利用短期利率允許銀行再融資的短期利率,並在此基礎上形成銀行向企業和家庭提供貸款的利率範圍。在美國,在次貸危機爆發期間,美聯儲的關鍵利率在2007年夏季仍為5.25%,在2008年12月接近於零。在英國,英國央行逐步降低並將其利率在6個月內從5%降至0.5%(2009年3月)。 歐洲央行謹慎跟風,並將其利率從9月的4.25%降至2009年5月的1%。在日本,自1995年以來利率一直為0.5%,日本央行(BOJ)在2008年12月將利率進一步降至0.1%。發達經濟體進入零利率時代,其中只有美國自2015年12月跳出狀態。

一個雙重問題

在這個階段,中央銀行的問題是雙重的。

一方面,經濟衰退的規模使通貨膨脹率也趨於零 – 在大西洋兩岸,它在2009年甚至會變為負面 – 這意味著實際的短期利率仍然是正的。 對於企業和家庭(後者在許多國家負債累累),這意味著債務負擔不會因名義利率的降低而降低。但是,如果通貨膨脹可能變為負,轉變為通貨緊縮,那麼央行利率原則上不能低於零,這意味著中央銀行向那些從中借款的人支付報酬。

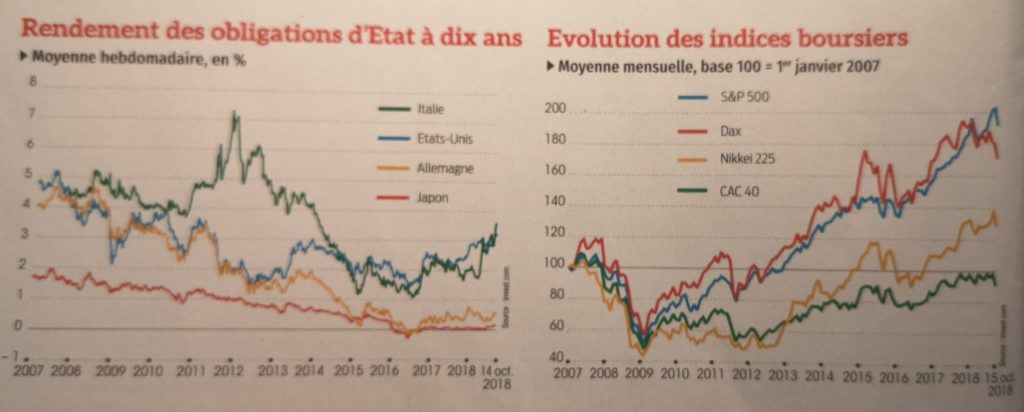

另一方面,與通常觀察到的相反,短期利率的下降並未導致這種長期利率延伸。通常,他們遵循與這種短期利率非常不同的邏輯。雖然後者基本上對央行的決策做出反應,但根據長期資本的供求關係(五年,十年的貸款),債券市場會形成長期利率,中央銀行不干涉的。例如,當政府的融資需求急劇上升時,如2009 – 2010年的情況,由於經濟衰退,復甦計劃和金融系統的救助,資金需求無法增加。通過向證券買家(機構投資者機構銀行,公司,或家庭)提供更高的回報來滿足。

然而,長期利率的演變與短期利率的發展並沒有完全脫節,因為長期鎖定資金通常需要更高的報酬。在2008年底,這種關係沒有起作用,這意味著由於上述原因,短期利率的大幅下降並未反映在長期利率上 – 各國的融資需求激增 – 但也因為債券市場的許多部分,特別是抵押貸款市場,都沒有發揮作用,由於次貸危機而完全耗盡(缺乏資金)。

非常規解決方案

為解決這些問題,自2009年以來,美聯儲采取了非常規手段,英國央行緊隨其後。

自2001年以來日本經歷,被稱為定量寬鬆政策或量化寬鬆政策的英語quantitative easing(QE),純是通過購買的長期債券在資本市場進行干預的中央銀行。就美國而言,干預措施涉及抵押證券和公共債務。在歐洲,干預措施主要集中在公共債務證券,歐洲銀行直接買由英國財政部發行的債券以資助其赤字。歐洲央行,在由歐洲聯盟條約規定禁止直接融資國家的行動中受到限制,必須將條約的信函和二級債券市場的干預在2015年推出其量化寬鬆計劃。在日本,日本央行不僅活躍於債券市場,也活躍於股票市場。

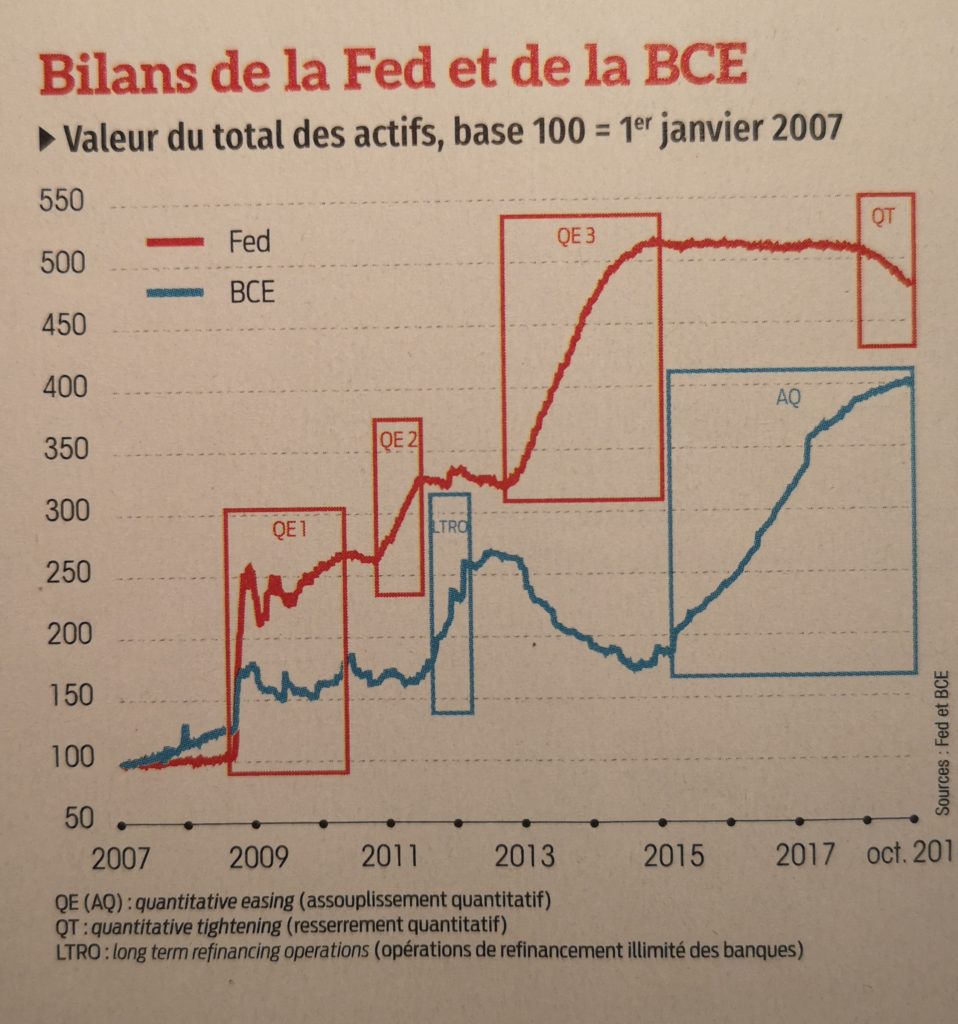

由於大規模採購 – 美聯儲和英國央行的資產負債表在五年內增加了五倍,而歐洲央行的資產負債表在三年內增加了兩倍 – 這些政策注定會影響長期利率,購買證券以吸收財政赤字導致的過剩供應或某些國家對證券的不信任(歐元區的情況)。它們與另一種非常規工具不同,歐洲央行反複使用該工具為銀行提供長期融資(LTRO),並且無限期,以重建對銀行間市場的信心和鼓勵銀行恢復信貸活動。

通過直接干預資本市場,中央銀行正在超越其傳統的再融資銀行角色。他們產生的長期利率下降反過來減少了債務人的財務負擔,並鼓勵長期信貸(房地產,生產性投資)的恢復。

此外,中央銀行購買證券的資金來自貨幣創造,這可以增加經濟中流通的資金量。具體而言,債券證券的發行人或賣家看到他們的財務資源數量的增加,如果他們是國家,他們可以為他們的赤字融資,或者如果是私人的話,他們可以投資其他資產。最後,歐元區銀行持有各自國家的公共債務證券特定情況下,證券價格的歐洲央行採購引發的升值需要立即補救,而不是讓他們痛苦他們的資產負債表,因為它與其資產價值的增加有關。因此,銀行原則上將能夠恢復其信貸活動,並使借款人受益於短期和長期利率的下降。

混合評估

追溯,在定量寬鬆政策QE政策已經明確叫停2008年秋季的金融地震,政策已經幫助建立金融地震所造成的抑鬱和通貨緊縮動態漂浮等恢復,取消在美國,日本和歐洲,股市崩盤造成的財富殺傷力和打破通縮預期。此外,它們的執行是由匯率,這對每次有關國家出口的復甦,匯率貢獻作出了的大幅貶值。

雖然企業信貸已經回歸美國,但直接受危機影響的大多數經濟體仍然遠低於2008年的水平,佔國內生產總值(GDP)的百分比。事實上,央行已注入許多的股市的流動性,尤其是在美國,造成了股市家庭的財富,因此財富不平等的增加。另一方轉向新興經濟體,為公司債務融資。這些受益於低利率和美元,在量化寬鬆的高峰期,為國內和國際的發展提供資金。因此,新興經濟體對2015年12月開始的美國貨幣政策正常化非常敏感,這與利率上升和美元走強同義。得力於美國,在歐元區的議程,可能是在日本,走出量化寬鬆的政策- 即停止證券購買的和那些到期不續簽證券 – 對新興經濟體來說並不危險。美國的長期利率上升,9月份已經超過了3%的標記,削弱了股市,正如2018年的幾次沖擊所顯示的那樣,而且房地產市場的價格幾乎已經恢復2006年的水平。在歐洲,歐洲央行12月計劃停止購買證券可能是在羅馬與歐盟委員會就意大利預算赤字發生衝突的過程中,而意大利十年期債務的利率自2018年5月以來已經翻了一番。如果目前的預測得到確認,在全球範圍內,美聯儲,歐洲央行和日本央行的證券淨購買總量將在2019年變為負值。鑑於過去經驗和最近的情況,有理由擔心新的金融動盪。

譯者 陳瑞瑛 CHEN Juiying

法國巴黎社會院EHESS -DEA比較經濟研究所畢業 / 法國東方語言學院INALCO – DESS多語工程研究所畢業/ 美國德州大學達拉斯分校UTD – Master of science in Accounting會計研所畢業/ 法國巴黎大學十二分校Université Paris XII – Licence & Maîtrise AES 企業行政學士及碩士畢業

曾在法國不同公司担任銷售工程師、銷售經理、銷售及行政總監

文材來源 Alternatives Economiques Hors-Série n°116 Quel monde en 2019世界專欄 – Jacques Adda