汽車產業面對危機 – 2020年5月

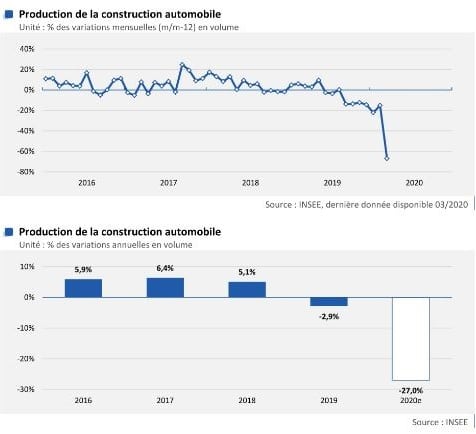

走向汽車生產崩潰

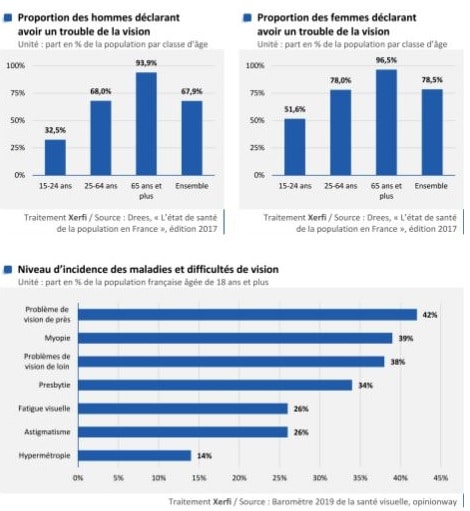

到2020年,法國的汽車產量將下降27%,比2019年減少60萬輛。即使在健康疫情危機爆發之前,由於2020年的到來,法國的汽車產量也將進入黑年。法國生產商PSA和雷諾(Renault)經營的生產轉移範圍。這些搬遷佔產量下降的三分之二。疫情危機加劇了這個秋天,因為它加劇了歐洲汽車市場的衰退,並導致生產停產(法國平均為34個工作日)而沒有完全追趕可能。

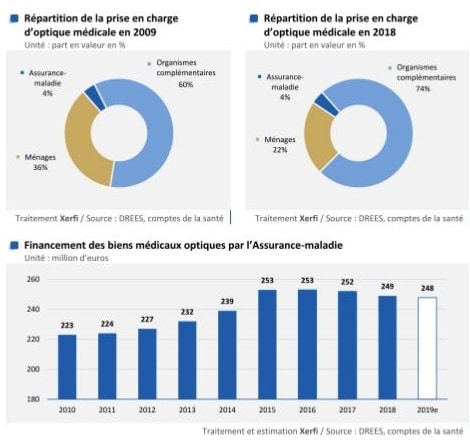

減震係數

面對經濟參與者的收入下降以及健康危機造成的不確定性,所有客戶群(個人,專業人員,短期租賃)將傾向於推遲購買甚至取消購買。但是,這種結轉效應將受到許多歐洲國家對汽車行業專用的支持計劃的採用的限制,這將刺激購買,並且受到製造商降價的影響,從而產生意外的影響。

穩健的主角們,但情況截然相反

通過將其B級(從A到E的等級)的抵抗力分數,Xerfi認為汽車行業有能力渡過危機。疫情危機開始時,製造商的財務實力雄厚。在該部門廣泛使用的部分失業計劃使支付人事費用成為可能。他們面臨的供應問題相對較少,並且能夠相當快地恢復到危機前的生產水平。但是,它們的盈利能力將下降。在這種情況下,製造商將不得不削減其不必要的投資(例如自動駕駛汽車),並且必須減少其成本結構。

成本和及時協同效應支持

這樣的危機加強了成本和及時協同戰略。不必解決汽車庫存不足的問題,可以使生產重新開始更快,就像瓦倫西安Valenciennes(59)的豐田Toyota。對於成本結構較為精簡的製造商來說,這場危機的財務影響將較小。這就是PSA希望遵守與FCA和雷諾Renault合併的時間表,以加強與日本聯盟合作夥伴的協同作用的原因。

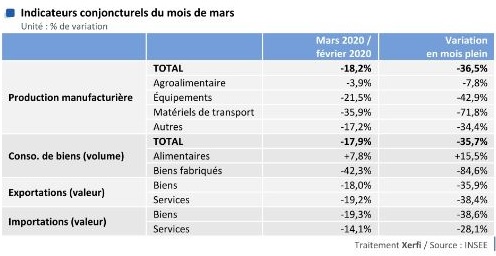

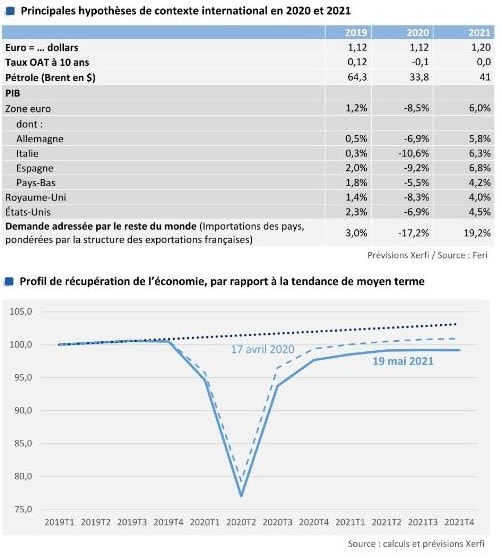

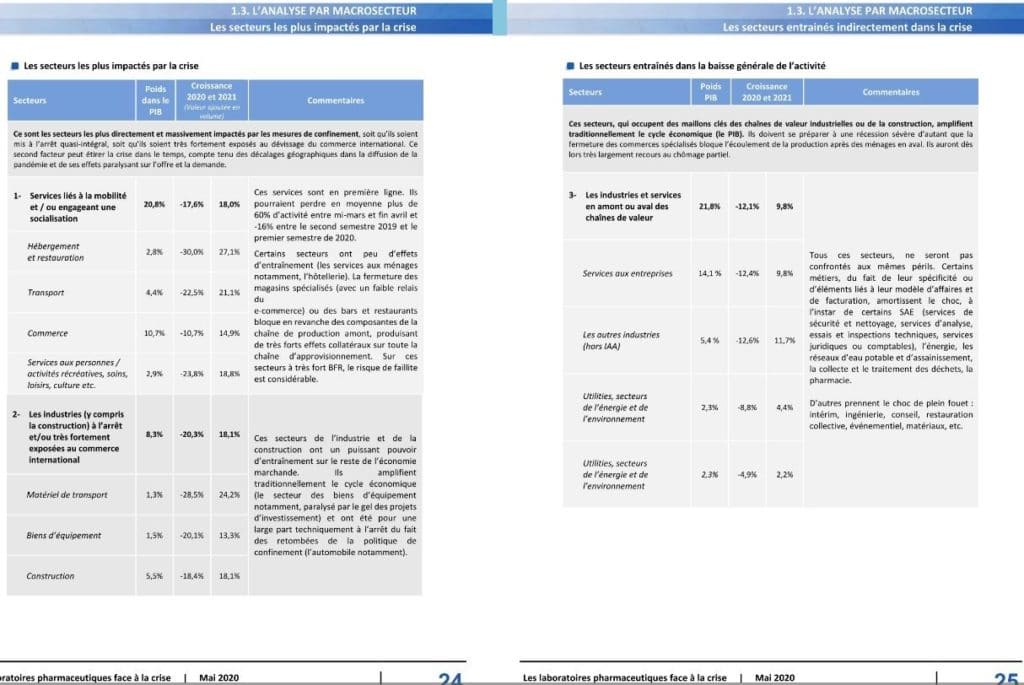

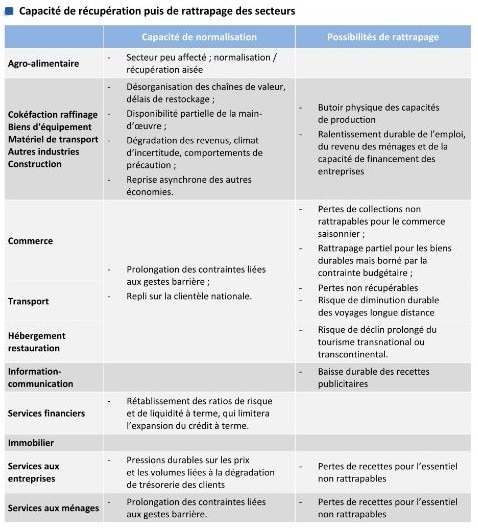

1.到2020年,國內生產總值的下降預計約為7.6%。2021年活動的反彈,儘管其幅度很大,將無法完全恢復2020年應有的活動損失。

2.快速趕上活動的場景實際上遇到了三個主要陷阱:許多服 務中生產損失的不可恢復性;行業的產能極限,在過渡期內不會延長;就業和家庭收入顯著放緩,這拖累了反彈的潛力。

3.儘管如此,經濟仍應在2021年第4季度恢復到原來2019年底的水平。這一數個季度延遲標誌著中期增長的惡化。金融不穩定的背景以及長期的活動可能使公司,國家和銀行的資產負債表質量下降,這再次消除了V形快速復甦的前景。

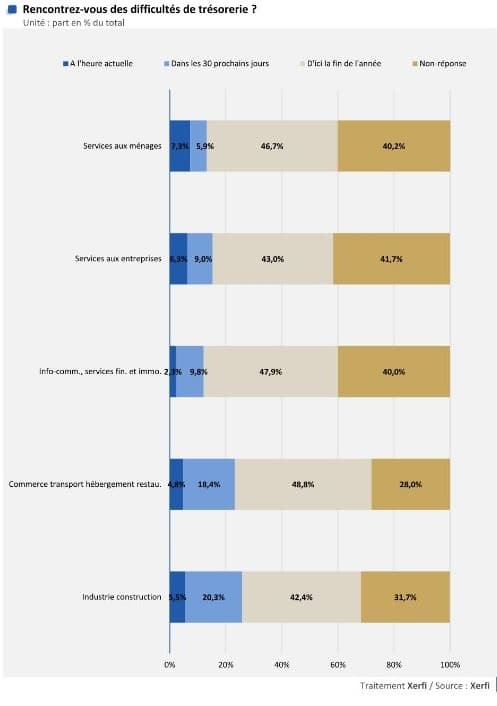

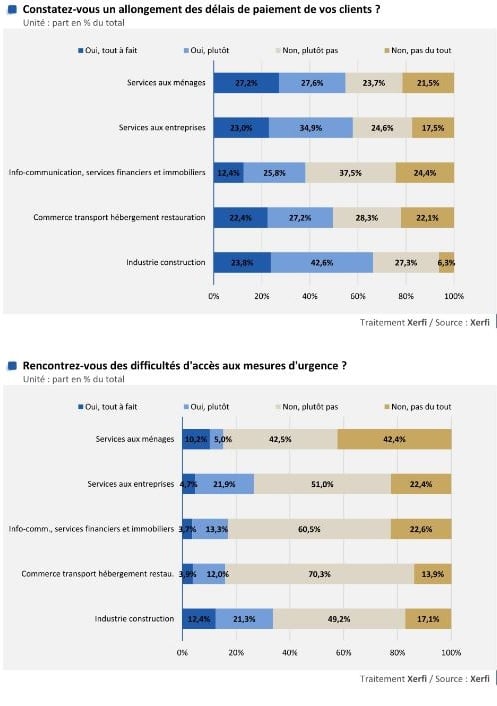

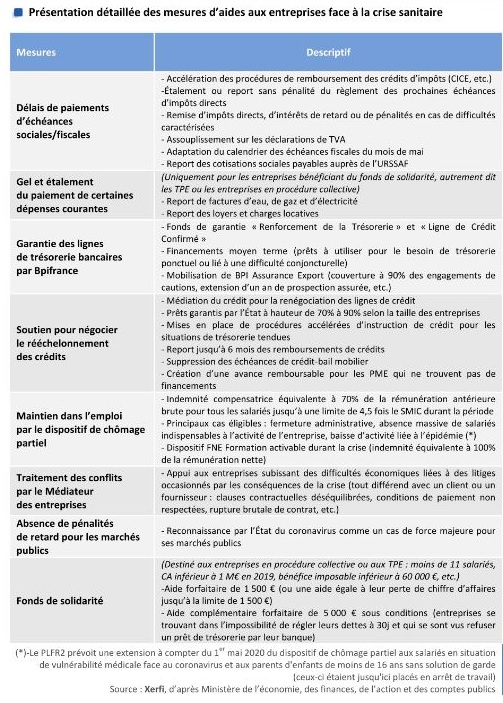

4.短期而言,國家通過部分失業來支持人事費用,對中小的企業的援助,某些成本的推遲以及為現金貸款設立閘門的開放保留了生產能力。政府的行動因此避免了最壞的情況。但是,支出的推遲和債務的增加將嚴重的現金流問題推遲到隨後的幾個季度。儘管採取了公共支持措施,但仍存在法律拯救企業的風險。

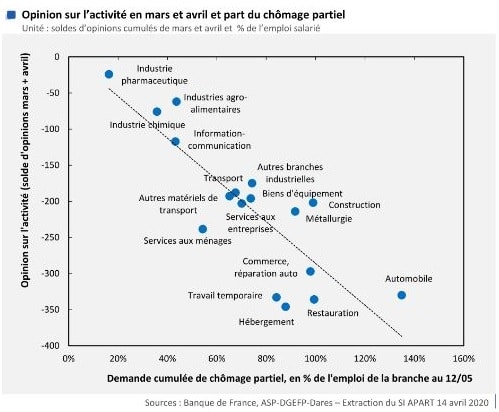

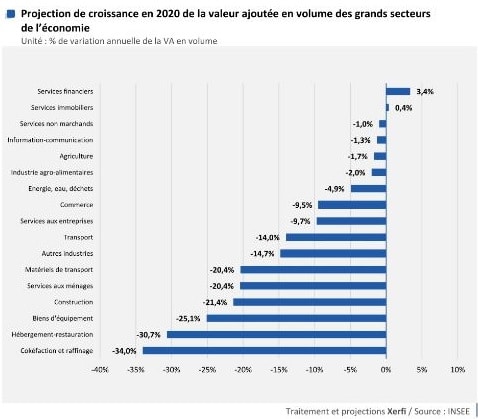

5.在某些服務領域,活動衝擊將是巨大的:運輸,酒店和餐飲,貿易和家庭服務(娛樂,休閒,保健等)。此外,某些行業最容易受到貿易下滑的影響。全球範圍內以及專業分銷商(汽車,設備,材料)的關閉。可以估計,三分之一的經濟處於災難之中,對國內生產總值的50%產生了巨大的壓抑作用。

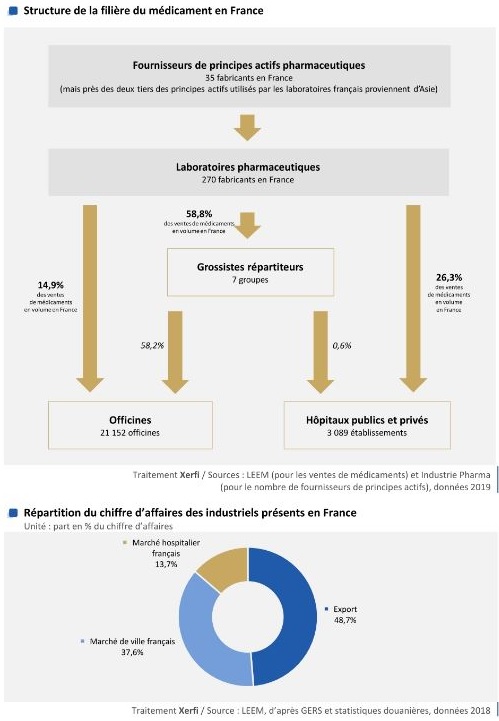

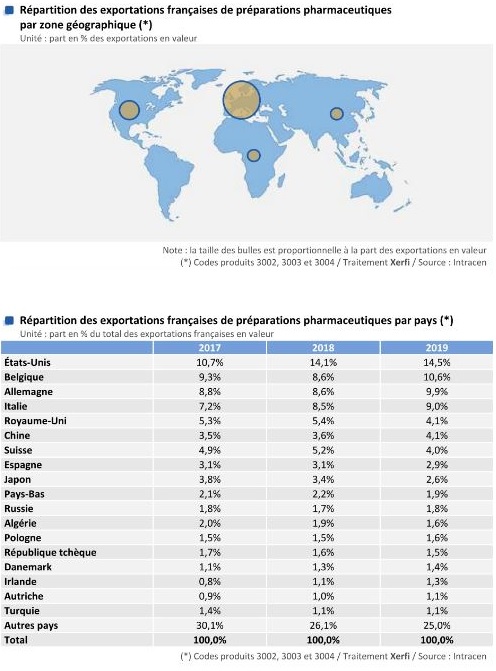

6.除了與衛生,社會行動或教育有關的非市場或行政部門外,只有少數市場活動應抵禦海嘯:農業和糧食部門(不包括餐飲業),電信,服務。信息技術,製藥尤其是金融部門。

7.某些行業,即使它們在短期內緩解了衝擊,但由於消費者行為的變化以及為恢復公司利潤和現金流所作的努力,它們尤其面臨長期的壓抑風險:航空,媒體(面對廣告收入的下降)或某些BtoB部門(將作為調整變量)。

有關病毒大流行的經濟假設,經濟處於停滯狀態:有關停工程度的第一批數字,三分之一的員工從事部分失業短期工作。

下圖為

預測練習中保留的瞬時活動損失的估計

下圖為

2020年和2021年國際背景下的主要假設

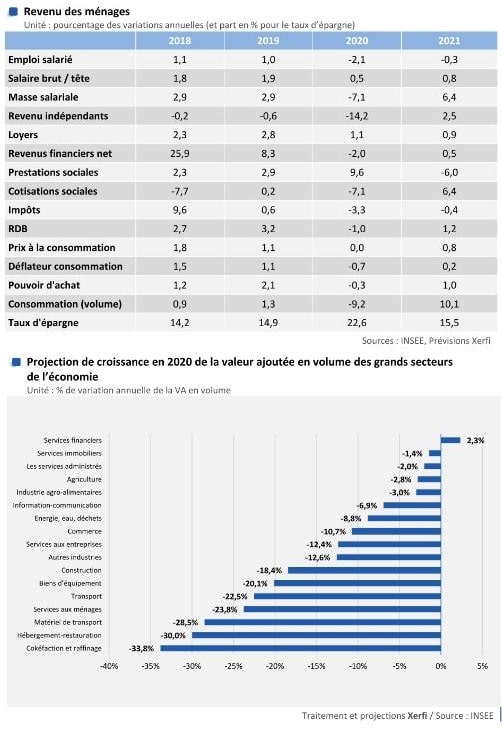

現金流量減少,家庭儲蓄增加

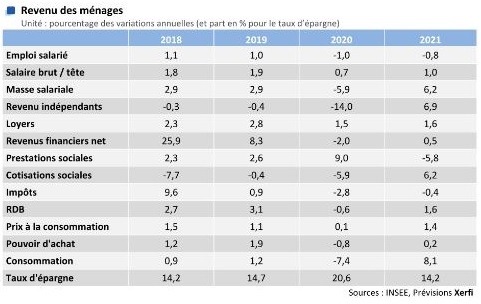

Covid-19的重創在家庭收入動力與和消費崩潰之間造成了前所未有的雙重結果,這與勞動力配額和對某些商品和服務的強制性限制有關。這種情況同時造成了兩個嚴重的震盪:一個是公司利潤和現金流量下降,另一個是政府賬戶間接下降,這通過轉移延遲了衝擊;另一個原因是家庭儲蓄率的上升,這些家庭暫時無法通過監管和職能來支出其收入:45%的消費者支出全部或部分地受到疫情限足限制。當我們考慮到約束性支出和並行電子商務電路的權重時,消費的直接下降約為35%-40%。

收入的相對慣性,再加上消費的崩潰,在家庭方面產生了巨大的被迫儲蓄。儲蓄率通常在可支配收入的14%至15%之間,在第一季度近至19%,然後在第二季度近至35%。這種差距恰好可以武裝其後的追趕行為。在上半年,約有千億的支出將被沖銷,儘管家庭收入下降了約200億,800億美元的現金持有量可用於為下半年的追趕支出提供第二學期的資金。因此,從表面上看,即使收入和就業下降,經濟也可能會經歷過度振興的時期,因為著名的法國在月底已經積累了羊毛儲備。

下圖為

能夠恢復並趕上行業的能力

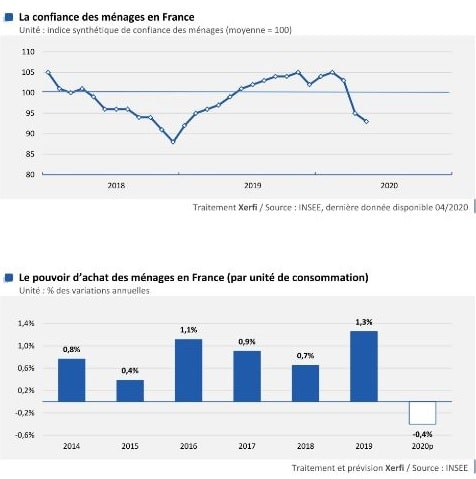

購買力和和消費量的被截

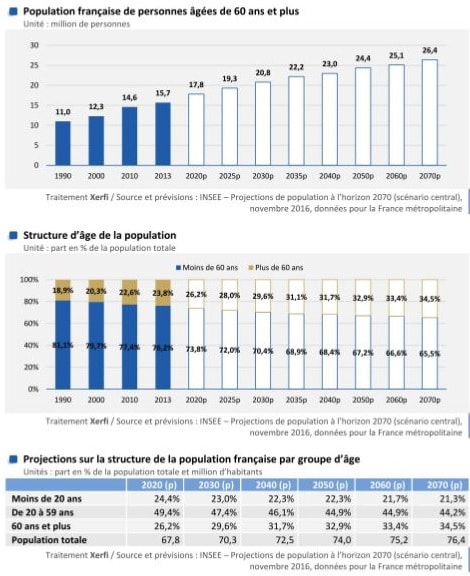

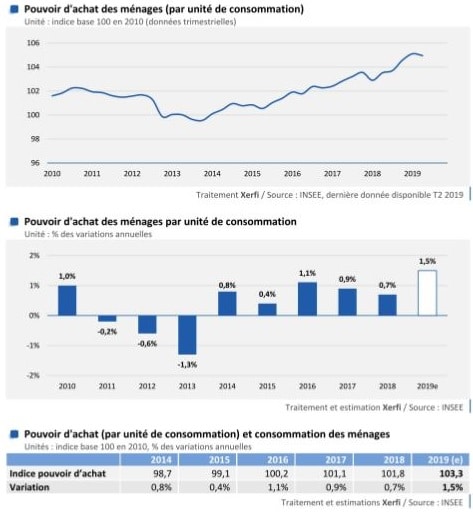

到2020年,購買力預計將下降近1%。因此,我們可以觀察到2019年至2020年之間的購買力下降2.5至3點。後者可能在2021年停滯不前。換句話說,消費的基本面隨著時間而惡化:

-2020年平均就業率下降約1%。

-部分失業擴大到超過900萬名員工,這說明了惡化的另一個重要部分。我們估計,就業保留計劃將在2020年將家庭購買力削減0.9個百分點。這種影響在2021年將倒退。

-自僱者/獨立職業者收入的急劇下降也極大地導致了購買力的下降(約一個點)。政府援助不足以彌補獨立職業者造成的收入損失。

-對於這三個主要的下降因素,必須加上加班,損失獎金和公司的工資節制行為。

-只有通貨膨脹的下降(尤其是進口)才能緩解衝擊,並為家庭提供一些新鮮空氣。

下圖為

家庭收入

2020年主要經濟領域的增加值增長預測

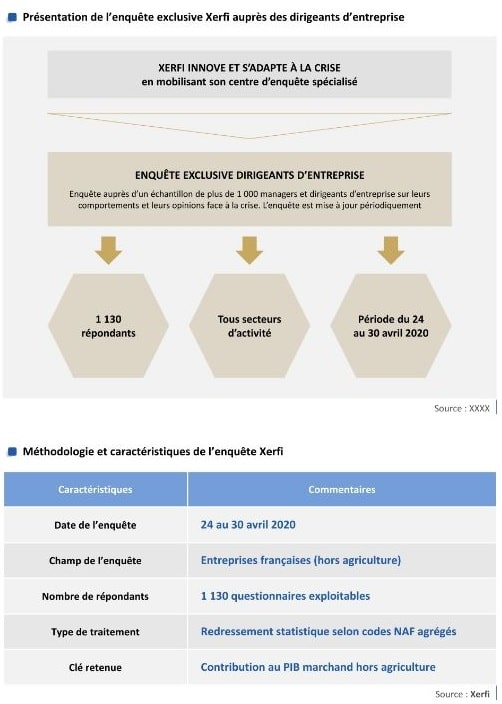

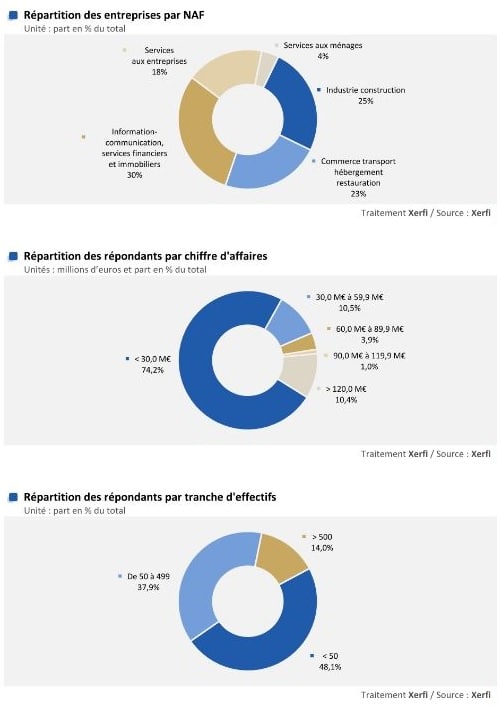

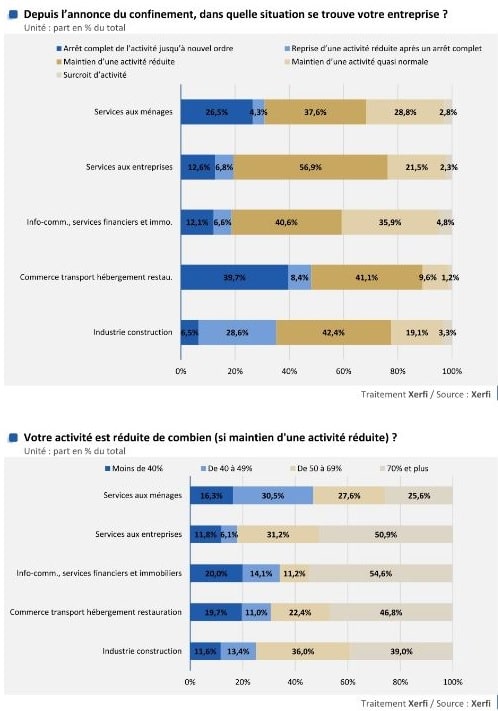

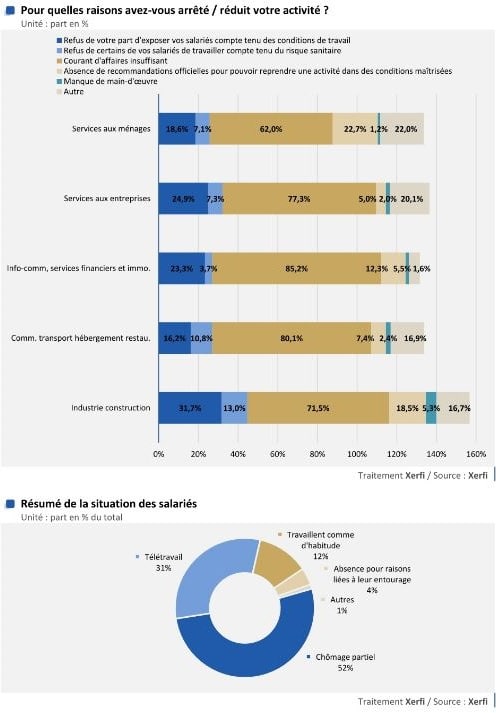

1.有18%的公司到4月底已完全停止活動,而在禁足停止後,有12%的公司已完全恢復。除家庭服務外,工業和服務業相對較為寬鬆。在疫情禁足期間註冊活動增加的公司中,有3%的公司在疫情期間活動增加受益於額外業務量的30%至40%。通過重組,我們可以估算出不包括農業在內的商業領域活動的下降,從3月15日到31日分別為50%和4月的40%。

2.對於已經停止或減少其活動的公司,很大程度上是需求的缺乏是其決定的根源。對於在完全停止活動一段時間後恢復活動減少的公司,重新啟動主要發生在第14周到第17週之間。在完全停止活動之後恢復活動減少的公司中,有12%的公司平均以正常生產能力的三分之一進行活動。自疫情開始以來活動減少的人(44%)也以“正常”水平的三分之一工作。

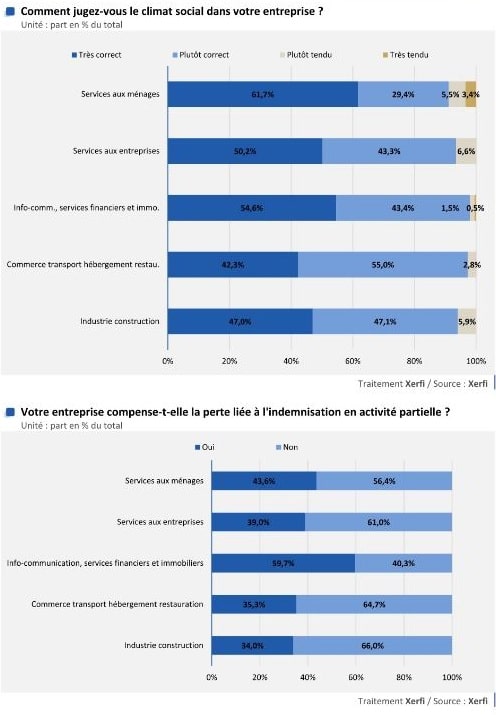

3.在使用該部份失業方案的公司中,平均有72%的勞動力從事短期工作部份失業,相當於商業領域(農業除外)中有薪勞動力總數的52%。只有12%的員工像往常一樣工作,因為儘管有超過二分之一的員工從事短時工作部份失業,但近三分之一是遠程辦公。缺席育兒(4%),以及因Covid-19和解僱而導致的病假甚至裁員(不到1%)。

4.很少有公司經理認為他們已經面臨現金流困難(5%)。另一方面,將近60%的預計到年底之前會有財務困難。超過二分之一的公司認為其客戶的付款期限更長。在工業建築中,這一比例達到66%,但在信息通信,金融服務和房地產領域中,這一比例僅為38%。

5.不論活動領域如何,管理人員都看好公司的社會氛圍。平均而言,五分之一的公司認為,沒有根據活動領域進行明顯區分,他們在動員員工方面遇到困難。通過遠程辦公動員員工似乎更容易,因為這僅對12%的公司構成問題。

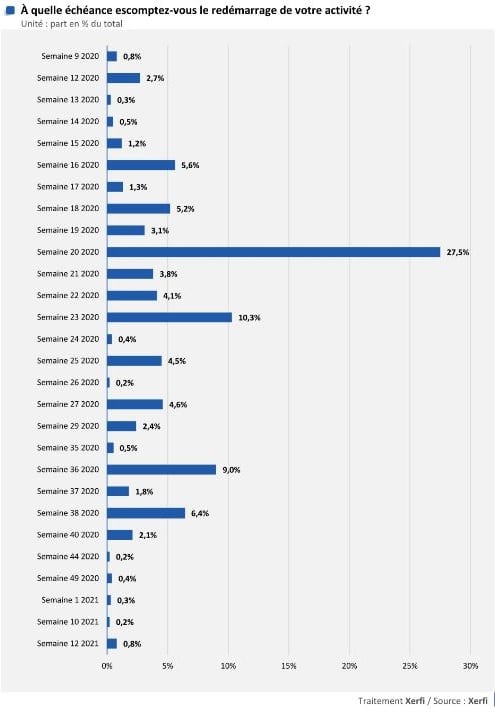

6.從5月11日(計劃開始取消疫情限足的日期)開始,管理人員預計將重新開始其活動。關於復甦的步伐,意見分歧很大,但總體上是悲觀的。恢復活動時風險的第一個條件無疑是客戶需求不足或約束。五分之一的公司的被其財務資源和人力資源拖累。

產業的危機後果

1.法國所有的汽車組裝廠在3月16日那週都關閉停止活動了。短期工作部份失業方案的使用量很大。重新啟動是在4月底由位於瓦朗謝訥Valenciennes(59)的豐田Toyota工廠發起的。 5月底,所有工廠站點恢復活動。但是不完全恢復活動,由於場地內採取了衛生措施,車輛庫存減少以及需求疲軟,減輕了負荷水平。

2.製造商的主要經營問題之一是恢復經銷商銷售(在整個疫情期間關閉)和車輛庫存流動。歐洲汽車市場的衰退是殘酷的。在3月和4月的幾個月中,歐洲乘用車的銷量下降了61.4%,減少了約179萬輛。在同期,法國的銷量下降了79.7%,即約328,000輛。

3.2020年歐洲汽車銷量的下降已經被認為是理所當然的,挑戰在於評估下降的程度。該份額將主要取決於信心的演變以及家庭和企業的財務狀況。國家所採用的汽車行業製造商的折扣刺激計劃將產生意外收益,最終可能會鼓勵家庭不要推遲購買並限制商業損失。

4.根據不同的客戶市場,降價幅度不會相同。對於個人而言,這種下降趨勢不會那麼強烈,因為VPN購買者(personne âgée et aisée老富人)的平均狀況可以避免收入下降。由於現金流困難和業務發展的不確定性,商業投資的收縮將導致業務需求的進一步收縮。最後,危機對旅遊活動和商務旅行的嚴重影響將打擊短期租賃公司的特定市場。

5.汽車生產暫停後,製造商並沒有真正遇到任何供應問題。此外,健康危機導致金屬價格急劇下跌,對他們來說是一個積極的點。

下圖為

法國和歐洲的個人市場

該部門對管道的依賴性:高

與客戶群的條件關係:有利

客戶細分條件:不利

下圖為

法國汽車行業圖

下圖為

法國家庭信心

法國家庭的購買力

法國和歐洲汽車的短期租賃公司市場

該部門對管道的依賴性:低

權力關係:不利

客戶市場情況:災難

下圖為

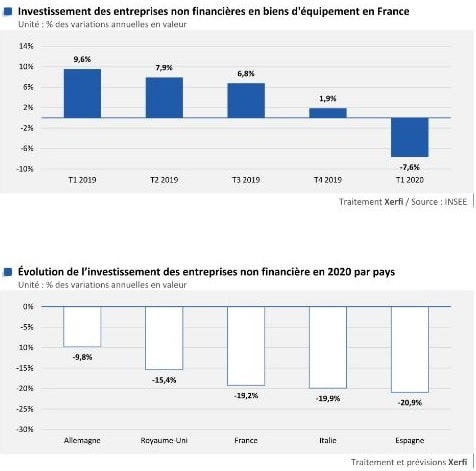

法國非金融公司對資本貨物的投資

2020年按國家劃分的非金融公司投資的演變

危機對該行業公司供應的影響

-物品性質:中間商品(汽車設備,鋼鐵產品和金屬-鋼鐵,貴金屬等)

-耗材重量:重要

-供應價格波動:中等

-原材料的地理來源:法國和歐洲

-行業參與者的上游整合程度:中

-與供應商的權力關係:平衡

摘要:影響小

車輛庫存問題

經銷商處的車輛庫存對於汽車製造商來說是一個棘手的問題,因為組裝廠的任何增加都取決於這些庫存(尤其是示範車輛)的流動性,超過95%為汽傳動。隨著這些車輛的貶值,這一點變得尤為重要。這就是為什麼一些製造商通常在5月底之前實施促銷活動(包括豁免和遞延租金)的原因。

製造商在該領域遇到的主要問題

-勞動力問題:曠工(特別是由於育兒問題),實施健康措施以維護員工的健康。

-後勤問題:潛在的邊境延誤,運輸成本顯著增加,特別是對於電子組件,發現了供應問題

-其他運營問題:在銷售網絡中要出售的車輛庫存,因健康措施而受到阻礙的生產力,必須由員工進行整合。

下圖為

汽車行業特有的措施

政府於5月26日宣布通過一項針對汽車行業的復蘇和發展計劃。該計劃概述了該項目,分為三個方向展示項目平台(PFA)提出的項目為:刺激汽車市場,使生態轉型,支持創新和增強法國工業基地競爭力的槓桿。

1.法國的輕型汽車產量到2020年將下降(-27%),至約160萬輛。健康危機已使生產停滯了兩個月,並導致持久的工業中斷。但最重要的是,這導致了重大的經濟危機,導致汽車市場下降,最終導致產量下降。

2.Xerfi在評定為B級時仍然認為,儘管活動嚴重下降,該行業仍具有恢復力和反彈力。在法國的汽車製造商(PSA,雷諾Renault,豐田Toyota和戴姆勒Daimler)通常具有足夠的財務實力(正現金流量淨額,高還款能力,適度的負債比率等)。只有雷諾真正出現在非常困難的境地。但它可以指望得到國家的支持(該國家應很快完成向製造商提供的50億歐元擔保貸款),因此沒有真正的破產風險。此外,即使沒有當前的危機,由於主要的搬遷原因,法國的汽車產量也有望在2020年急劇下降(208,Clio,2008等)。後者在2020年實施,當然會得到維護,並在今年的崩潰中發揮很大作用。

- 2020年營業額的突然下降仍然嚴重影響製造商的盈利能力。在這種情況下,將啟動主要的儲蓄計劃,並加快尋求協同效應。這是5月27日公佈的雷諾-日產-三菱聯盟新戰略計劃的內含,以及保留PSA和FCA之間擬議合併的原因。

4.在危機發生之前,兩個最重要的法國製造商之間的情況參差不齊。 PSA在2017年至2019年之間的平均營業利潤率,還款能力以及淨現金水平均高於其同胞雷諾(Renault)。更不用說更有利的商業動力了。此外,日產Nissan汽車的困境給雷諾的獲利帶來壓力,卡洛斯·戈恩(Carlos Ghosn)被捕導致聯盟成員之間前所未有的信任信任管理危機。

5.在短時間內,某些決定決定了法國汽車生產的未來。首先,5月26日公佈的汽車行業支持計劃提出了一個明確的目標:到2025年使法國成為歐洲領先的電動汽車生產國,每年有100萬輛汽車。雷諾隨後在29日公佈了重組計劃,該計劃在法國通過關閉,重組場地和裁員,並導致電動汽車專業化生產能力的加速。

下圖為

所有汽車製造商的得分都為B。這意味著該行業的公司活動急劇下降,但有足夠的資源度過危機。 (該行業的規範財務診斷 à與危機相關的關鍵因素à危機抵抗力得分)

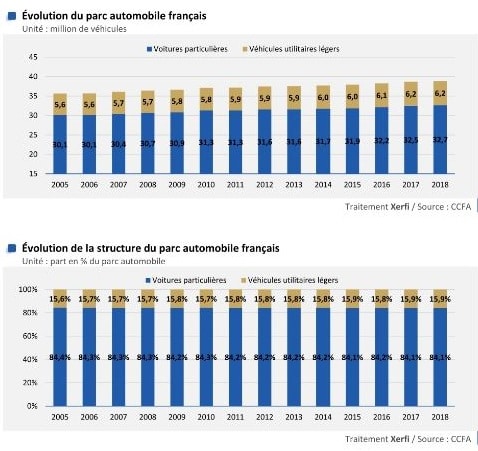

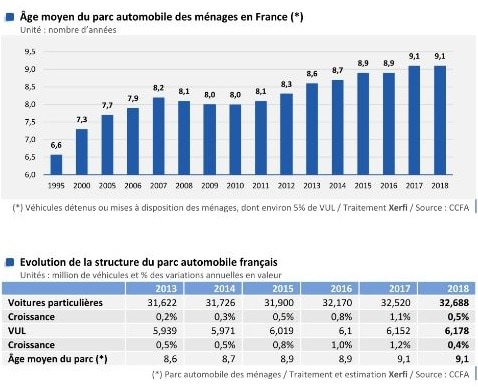

自2013年底Aulnay基地關閉以來,該基地由13個大型工廠組成,法國的汽車行業主要由國家製造商PSA和雷諾Renault主導。除了這兩個法國集團外,製造商豐田Toyota和戴姆勒Daimler也分別在該國設有大型工廠。在法國生產的車輛絕大多數用於法國和西歐市場。

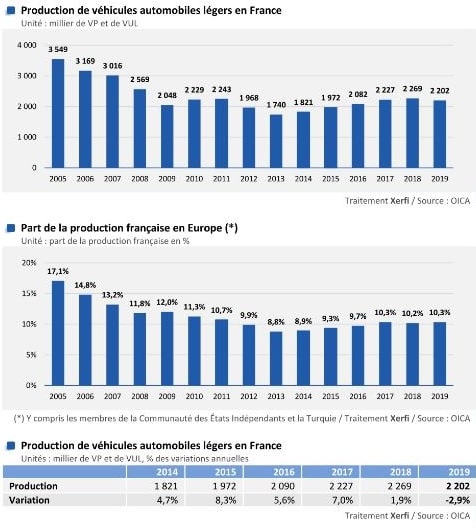

由於法國製造商進行的搬遷,法國的汽車產量自2005年起開始減少。2008年以來經濟形勢的惡化以及歐洲家庭對在法國境外生產的汽車的熱情(尤其是德國高檔汽車和低成本汽車)隨後加速了法國汽車行業的低迷時期。法國的汽車製造商將生產重心轉移到了利潤較高的汽車上,例如SUV,VUL /LCV(輕型商用車)甚至是混合動力和電動車型。除了豐田雅力士Toyota Yaris,帶有內燃機的城市汽車的生產已經停止。

下圖為

法國車廠

行業活動的主要決定因素

法國汽車工業的主要決定因素

-法國生產的乘用車模型(VP /PC)在法國和歐洲的商業表現

-在法國和歐洲生產的法國實用新型(VUL /LCV)的商業表現

-法國工廠的競爭力和本地化策略

-法規的演變

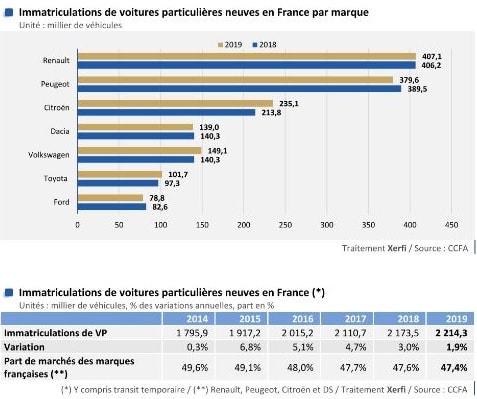

下圖為

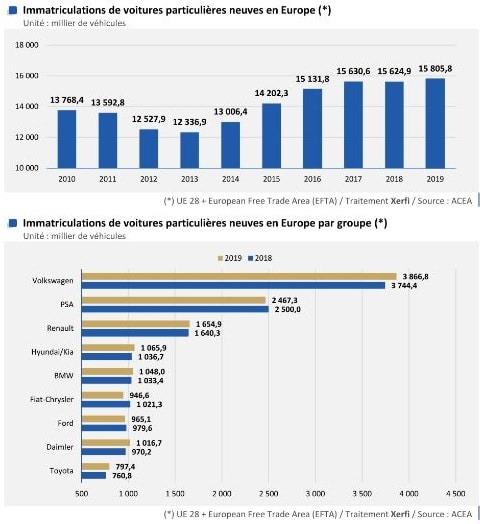

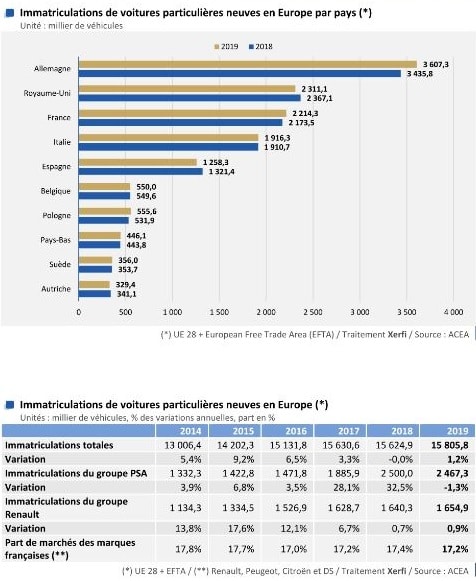

歐洲新乘用車註冊

下圖為

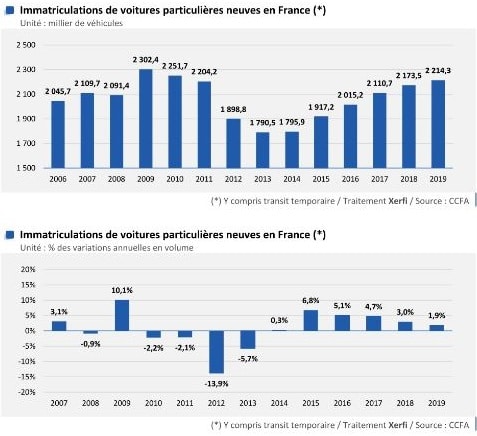

法國的新乘用車註冊

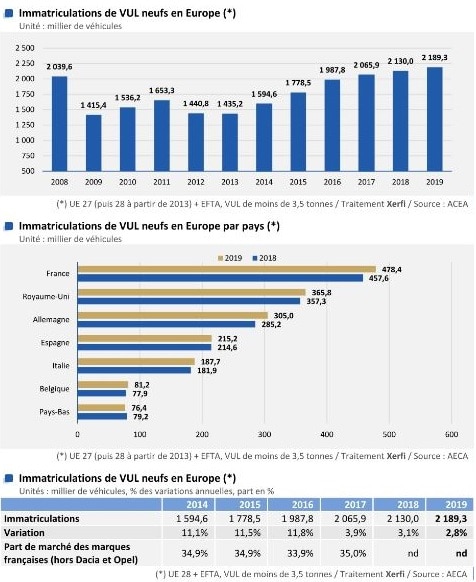

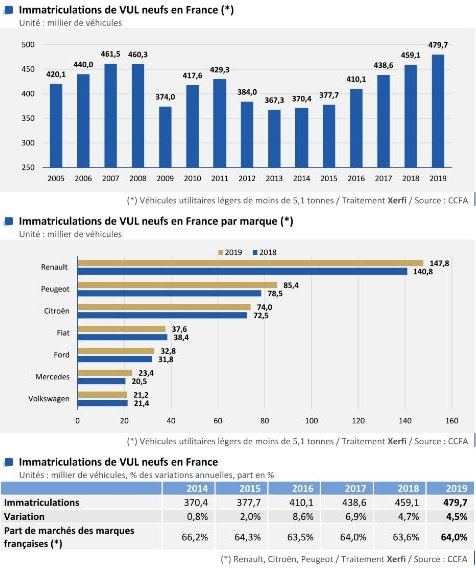

法國的新VUL/LCV註冊

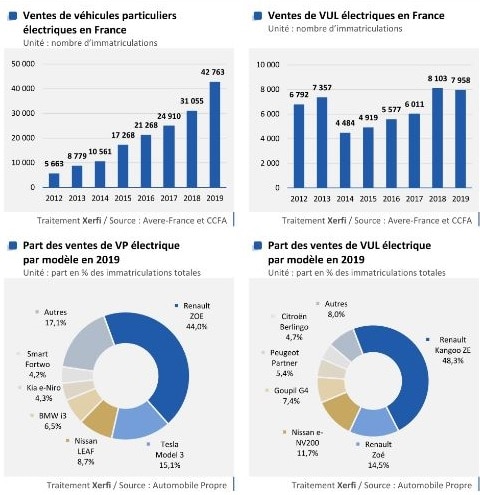

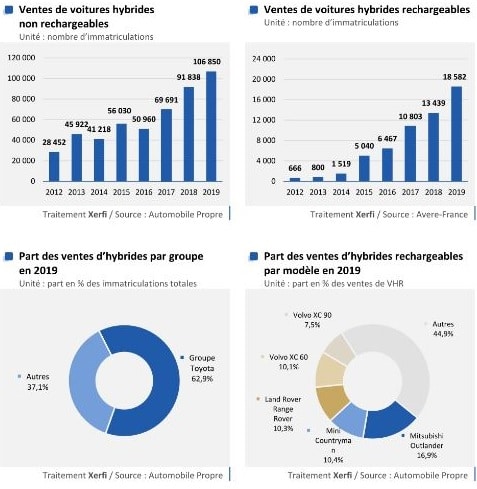

專注於在法國銷售電動汽車和混合動力汽車

生產本地化策略

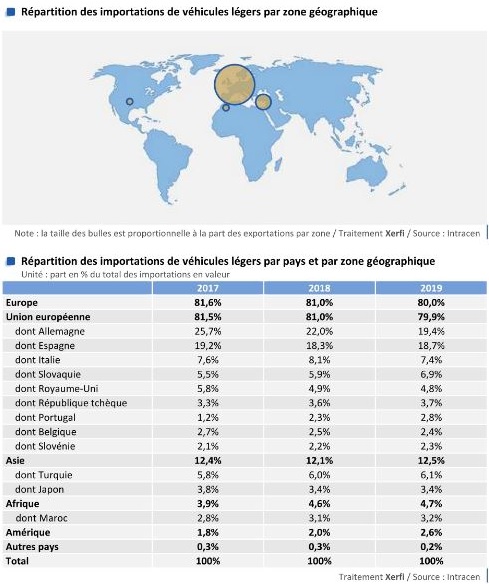

汽車進口

加速運作專業生產

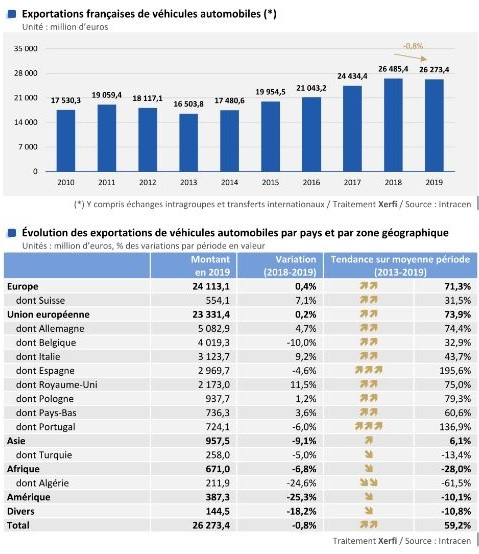

法國製造商PSA和雷諾Renault更新了旗艦車型,標誌著2019年。確實,雷諾Renault Clio,標致Peugeot 208和標致Peugeot2008 SUV已更新。但是,製造商趁機將這些模型轉移到東歐,摩洛哥或土耳其的其他工廠,儘管就城市汽車而言,它們已經在這些國家部分生產。因此,將生產重心轉移到利潤率更高的車型上的步伐加快了,而上一次重大搬遷涉及2016年的雪鐵龍Citroën C3。重新定位後,法國市場上的汽車生產商價格大幅上漲(+ 2.7%)。這一動被新車型的推出部分抵消了,實際上導致出口下降(價值-0.8%)和進口增加(+ 5.2%)。

商業績效影響生產

但是本地化策略僅部分解釋了2019年法國汽車產量的下降。確實,離開生產線的車輛數量下降了2.9%。雖然減少的三分之二是製造商的外地化策略的結果,但三分之一的原因是法國生產的車型的商業表現不佳。當然,SUV的普及正在拉動這些車輛在法國的生產。誠然,法國公用車車在國外仍然很受歡迎,2019年其產量增長了4%。但是雷諾的困難加劇了,該集團在法國的產量在一年內下降了8.5%。至於Smart Fortwo和Yaris的銷售,他們感到失望。然而,與其他歐洲國家相比,法國相對倖免,後者在2019年的平均產量下降了11%。

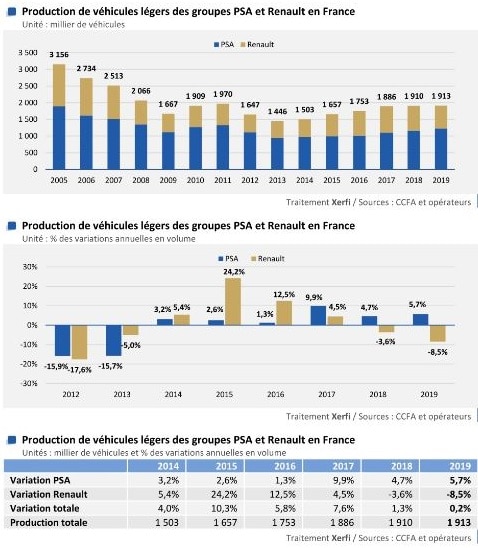

雷諾Renault集團慢下腳步

產量下降的很大一部分與雷諾及其合作夥伴日產Nissan的困難有關。在2018年底卡洛斯·戈恩(Carlos Ghosn)被捕以及商業表現不佳之後,該聯盟遭受了管理危機,尤其是在杜埃Douai製造的高端雷諾汽車(2019年產量下降24%)方面。甚至,日產Nissan Micra的銷量也遠低於預期,其Flins的產量在2019年減少了四分之一。在財務上,雷諾還遭受著較低的單位價格,這降低了其利潤率和品牌形象。因此,雷諾汽車在2019年上半年的平均最終交易價格比雪鐵龍的價格低6.5%。這與戈恩時代激進的銷量戰略有關。最終,雷諾汽車的淨利潤率在2019年為零,自由現金流下降了31%。

下圖為

法國和歐洲的汽車生產

在法國生產的輕型汽車

專注於法國PSA和雷諾集團的汽車生產

汽車製造商營業額

汽車出口

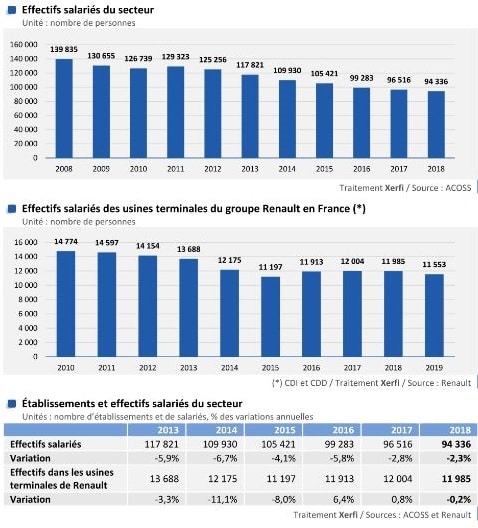

競爭激烈的搬遷計劃侵蝕了員工隊伍

製造商的利潤率很低,儘管趨勢趨向集中,但由於世界上製造商和品牌數量相對較多,汽車行業是一個競爭激烈的行業。為了保持競爭力,法國製造商在過去十年中製定了幾項競爭力計劃,旨在使勞動力隊伍更加靈活(增加臨時工的使用)並降低成本,並且搬遷的人數也在不斷增加。大批量產品,但利潤率低。在2008年至2018年之間,該行業幾乎三分之一的勞動力消失了。舉例來說,雷諾工廠的員工人數在2010年至2019年之間下降了20%以上。但是,PSA和雷諾已加快了在該地區的研發活動。

製造商在法國鞏固其研發活動

儘管勞動力呈下降趨勢,但PSA和雷諾的勞動力在歐洲的研發活動中受僱。他們致力於在該地區維持這項活動的約85%。

法國廠專用於利潤更高的車輛

由於PSA和雷諾的法國工廠缺乏競爭力,後者不再生產帶有熱力發動機的城市汽車。因此,自2020年以來,法國的2種最暢銷車型已在斯洛文尼亞和土耳其的Clio以及在斯洛伐克和阿根廷的208完全裝配。法國因此正將重點放在SUV,VUL/LCV和電動及混合動力汽車上。輕型商用車VUL/LCV約佔雷諾在法國產量的三分之二,而SUV佔PSA產量的三分之二以上。

法國汽車工業的重量在全球中反彈

經過十年(2004-2014年)的下滑,法國在全球汽車出口中的比重隨著PSA和Renault的更新而恢復(2013年至2019年為+0.8點)。法國在世界汽車生產中的重量演變遵循相同的趨勢。法國在2000年的世界產量中所佔份額下降到2013年的第四位,然後反彈。 2019年,法國仍然是歐洲第三大汽車生產國,其汽車貿易逆差達到創紀錄的-125億歐元。

2010年和2019年全球汽車產量細分

歐盟國家汽車製造業全景

法國在世界出口中的份額

貿易差額和出口率

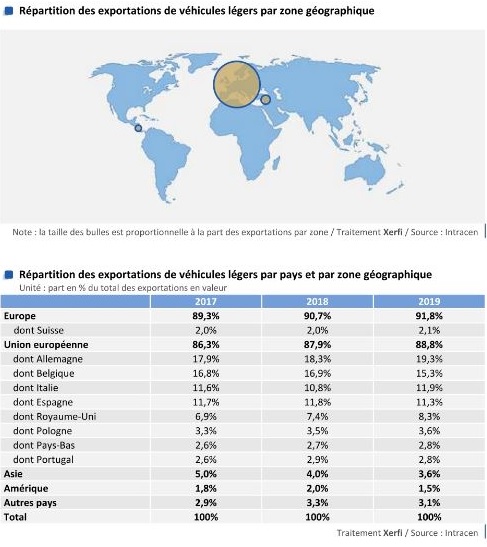

輕型汽車出口地域分佈

按國家和地區劃分的輕型汽車出口細分

下圖為

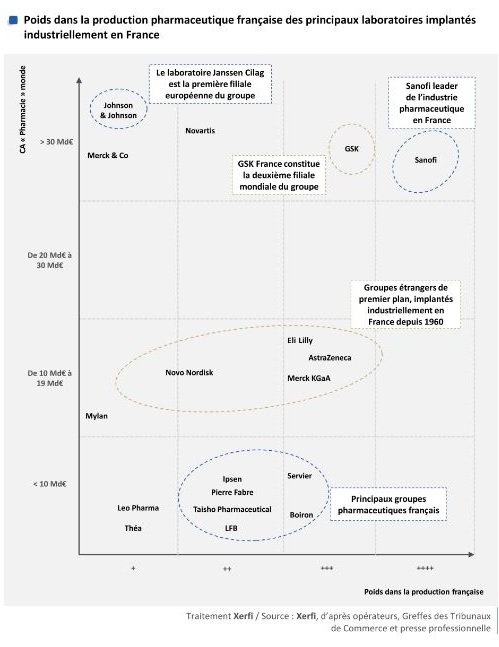

法國製造商主導的行業

法國汽車工業的兩個旗艦店PSA和雷諾在2019年約佔該地區汽車產量的87%。他們各自以自己的品牌生產許多車型,但也為合作夥伴生產。第一製造商是PSA,占生產的55.7%。它擁有5個工廠,10個設備生產工廠(電機,齒輪箱,齒輪箱等)和沖壓件,在法國僱用了68,000多名員工,其中包括約26,000名終端工廠。在2019年,PSA生產了大約68%的SUV和12%的VUL/LCV。自2020年初以來,該集團幾乎沒有生產城市汽車,因為2019年208的生產轉移到了斯洛伐克並且停止了DS3的生產。雷諾集團通過6個工廠在2019年佔法國汽車產量的31.1%。該公司還有其他6個設備製造工廠,截至2019年底共有47,403名員工,其中工廠共有11,553名。

僅有一家工廠的外國製造商

豐田Toyota汽車是第三大製造商,2019年約佔法國產量的10%。這家日本製造商以Onnaing(59)為基地,組裝Yaris城市汽車

,包括熱力和混合動力版本,其出口量約為85%,銷往意大利和英國 。自2018年以來,該基地已投資3億歐元,目標是將其生產能力提高到每年30萬輛,將員工人數從4,000人增加到4,500人,並建立TNGA模塊化平台。該工廠將於2020年開始生產B級SUV,德國戴姆勒Daimler公司在Hambach(57)擁有一家工廠,在該工廠組裝了Smart Fortwo,該工廠將於2022年停止生產,並於2020年底被替換奔馳Mercedes電動SUV。

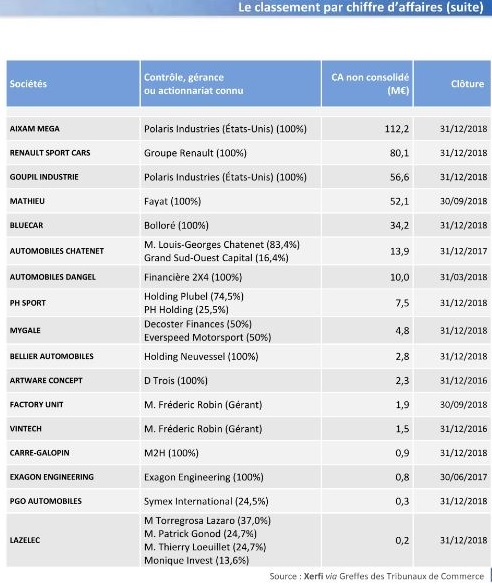

其他幾家汽車製造商正在將自己定位在利基市場

與前的4家製造商相比,少數參與者製造的專用汽車的數量要少得多。免牌照的汽車利基市場匯集了Aixom品牌,這些品牌由美國北極星Polaris,Ligier,Belleer甚至Chatenet集團擁有。由德國大眾擁有的歷史悠久的特殊汽車布加迪Bugatti製造商在2018年組裝了不到100輛汽車,但由於每輛車的價格很高,因此實現了2.15億歐元的營業額。 Polaris公司擁有的Aixam Pro和Goupil品牌生產用於特定用途的小型電力車。最後,諸如PH Sport(拉力賽車)或Oreca(F1,GT,拉力賽車)之類的運動員生產賽車比賽用的汽車。

下圖為

法國該領域的主要參與者

在該領域在法國經營的集團的主要子公司

2019年法國主要汽車製造廠

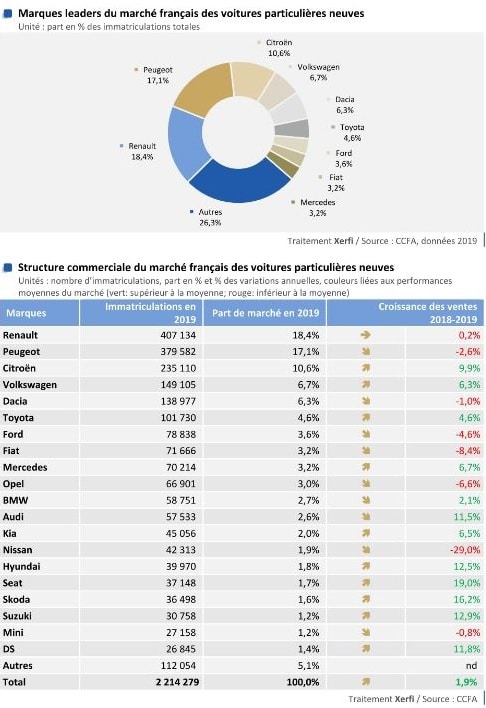

法國新乘用車市場的領先品牌

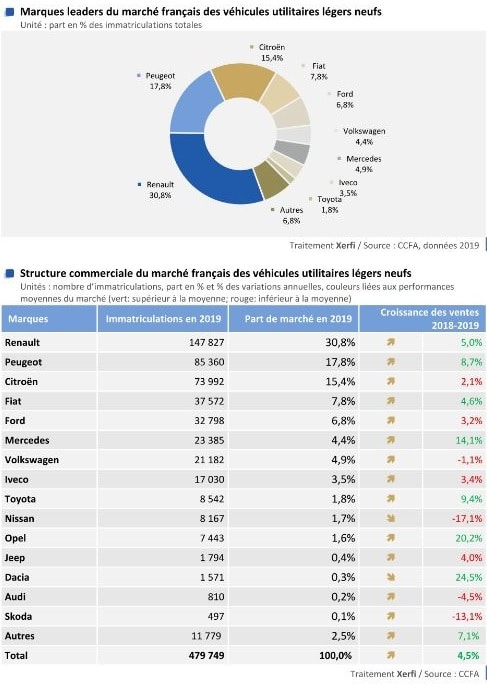

法國新型輕型商用車市場的領先品牌

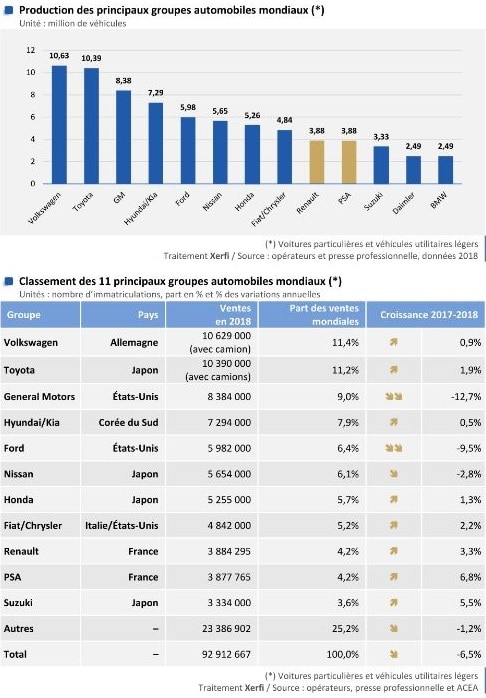

世界主要汽車生產集團

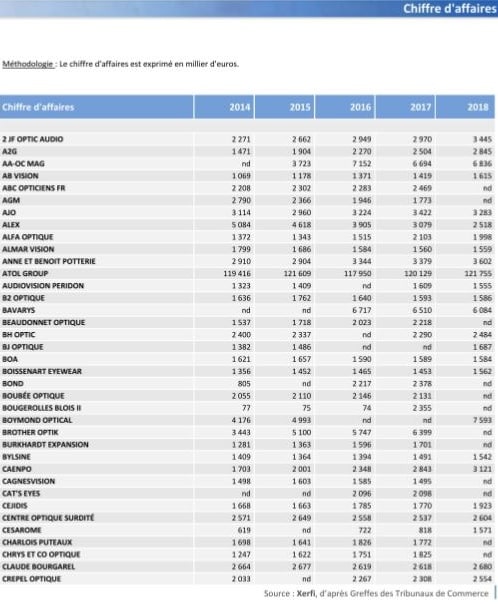

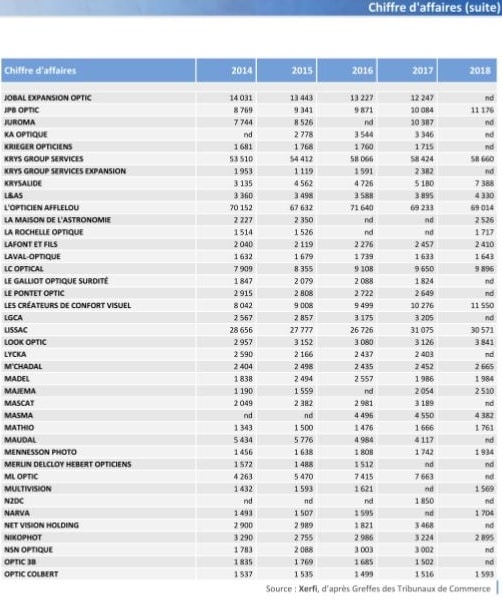

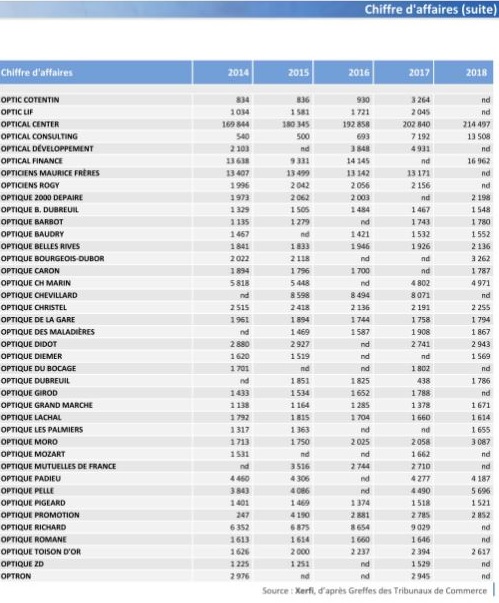

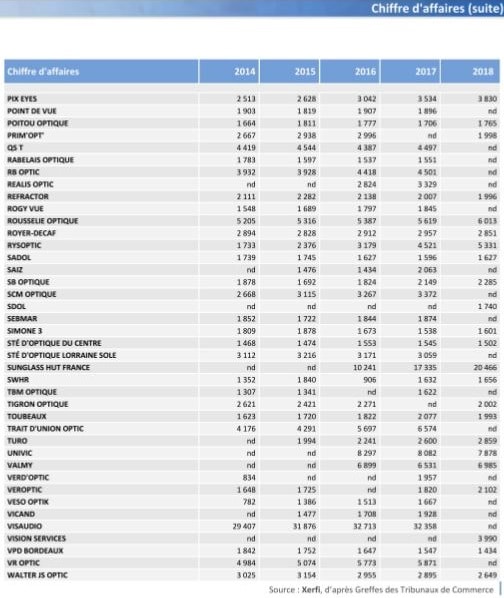

按營業額分類

營業額

下圖為

市研所用的統計數據來自以下機關提供

INSEE, CCFA, OICA, Eurostat, ACOSS, Douanes,

Presse et site internet des entreprises –Xerfi s’est appuyé sur un ensemble d’informations économiques, industrielles, techniques et réglementaires diffusées par la presse spécialisée et économique ainsi que par les sites Internet des entreprises du secteur.

ACEA –www.acea.be

CCFA –www.ccfa.fr

Les salons professionnels

Les sites des groupes

Les taux de change utilisés dans l’étude

Dollar américain

Taux de change moyen en 2019 pour les données du groupe Polaris :1 USD =0.893189EUR

Yen Japonais

Taux de change moyen pour la période allant du 01/04/2018 au 31/03/2019 : 100 YEN =0.0778811EUR

譯者 陳瑞瑛 CHEN Juiying

法國巴黎社會院EHESS -DEA比較經濟研究所碩士及博士班第一年畢業 / 法國東方語言學院INALCO – DESS多語工程研究所碩士畢業/ 美國德州大學達拉斯分校UTD –

Master of science in Accounting會計研所碩士畢業/ 法國巴黎大學十二分校Université

Paris XII – Licence & Maîtrise AES 企業行政學士及碩士畢業/ Six Sigma Green Belt

曾在法國不同公司担任銷售工程師、銷售經理、銷售及行政總監

文材來源 Xerfi -mai 2020